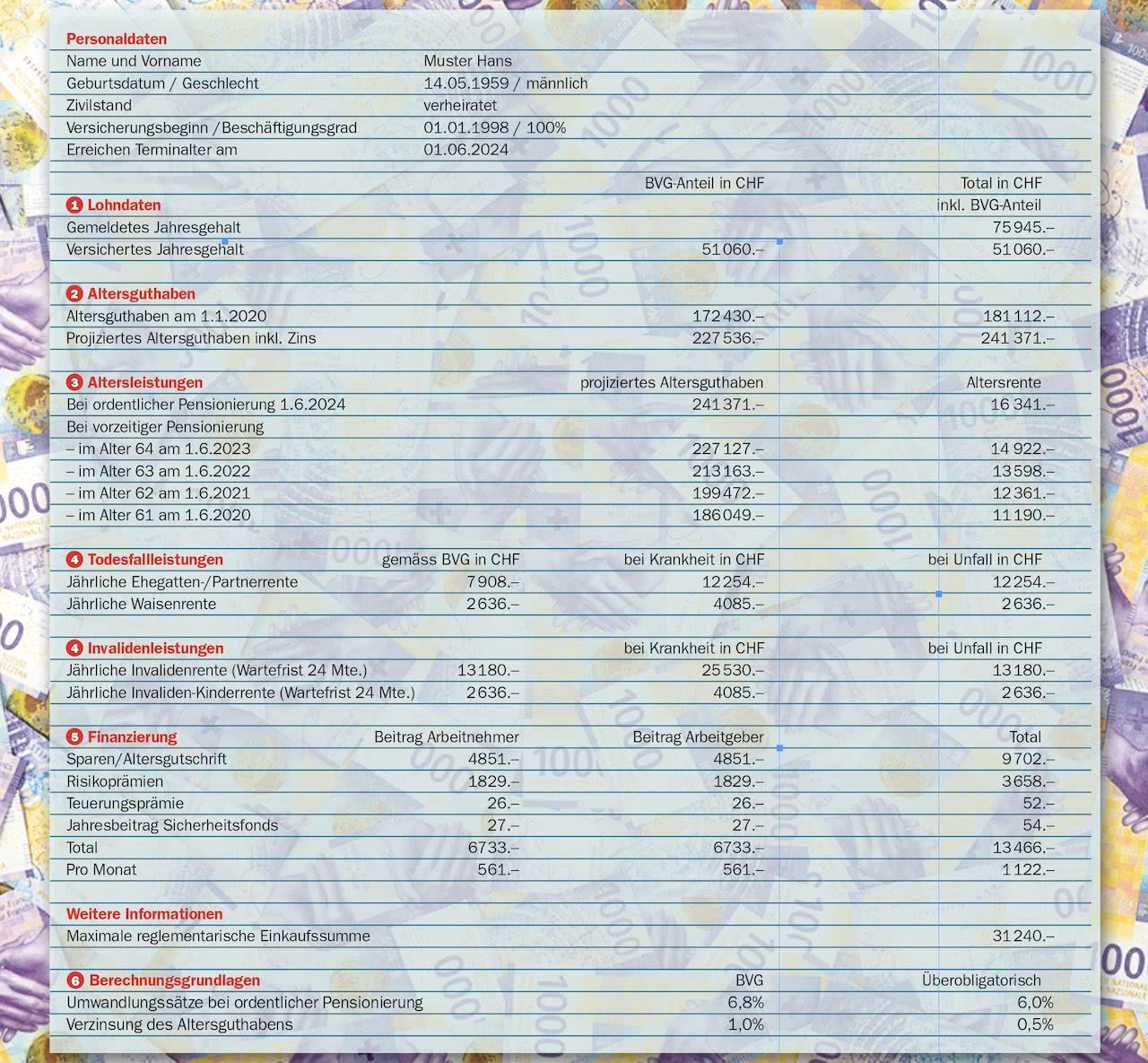

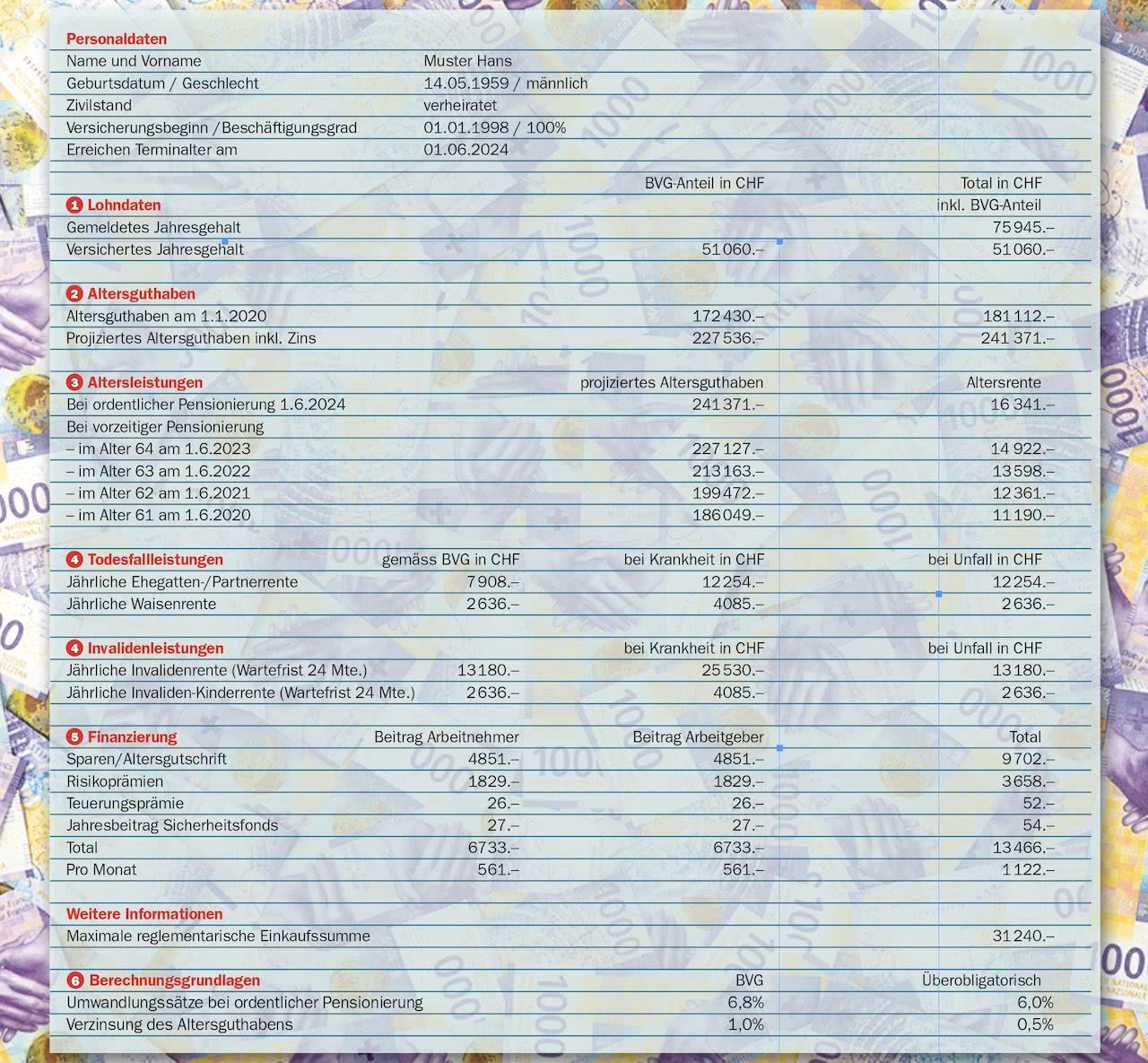

Die zweite Säule ist eine komplizierte Sache. Vieles regelt das Gesetz ausführlich. Doch zusätzlich kennt jede der 1600 Pensionskassen eigene Bestimmungen. Ein Blick durchs Dickicht – und auf Ihren Vorsorgeausweis.

PENSIONSKASSE: Nehmen Sie ihren Ausweis unter die Lupe. (Foto: iStock)

Fast 900 Milliarden Franken liegen bei Schweizer Pensionskassen auf der hohen Kante. 4,3 Millionen aktive Versicherte zahlen pro Jahr über 50 Milliarden Franken in die zweite Säule ein. 1,2 Millionen Menschen beziehen um die 38 Milliarden Franken Renten- und Kapitalleistungen jährlich. Und Sie? Ob Sie wollen oder nicht, zählen Sie ab einem gewissen Jahreseinkommen zum grossen Heer, das den Geldberg weiter wachsen lässt.

Das Alterssparen im BVG ist erst ab 25 obligatorisch.

OBLIGATORISCHE GRUNDLAGEN

Ihre berufliche Alters- Hinterlassenen- und Invalidenvorsorge ist zum einen ein Sparkonto, auf das Sie ab Alter 25 und ab einer gewissen Einkommenshöhe regelmässig einzahlen. Bei Ihrer Pensionierung beziehen Sie aus dem angesammelten Vermögen eine Rente, um neben der AHV ein zusätzliches Einkommen zu haben. Alternativ können Sie einen Viertel des Altersguthabens auch als Kapital beziehen und den Rest als Rente. Zum andern ist Ihre Pensionskasse eine Risikoversicherung. Gedeckt sind die Risiken Invalidität und Tod. Werden Sie arbeitsunfähig, erhalten Sie von der Pensionskasse eine Rente. Und falls Sie sterben, bekommen Ihre Hinterbliebenen eine Partner- und Kinderrente.

Die berufliche Vorsorge ergänzt seit 1985 obligatorisch die AHV. Im Gegensatz zur AHV überlässt der Bund die Durchführung der Vorsorge freien Stiftungen. Das Gesetz definiert die Mindestanforderungen:

- Alle Einkommen ab 21 330 Franken bis zur Höhe von 85 320 Franken müssen versichert sein (1).

- Zu versichern ist der sogenannte «koordinierte Lohn»: Das ist der Bruttolohn abzüglich des Koordinationsabzugs von 24’885 Franken. Wer mehr als 21’330 Franken, aber weniger als 24’885 Franken verdient, dessen versicherter Lohn wird mit 3555 Franken veranschlagt.

- Die Sparquote zur Äufnung des Altersguthabens (2) steigt mit zunehmendem Alter in mehreren Schritten an – von 7 Prozent des versicherten Lohns mit 25 Jahren bis zu 18 Prozent ab 55 Jahren.

- Die Rente (3) aus dem obligatorisch angesammelten Sparkapital muss mit dem Umwandlungssatz von 6,8 Prozent berechnet werden: Pro 100’000 Franken sind das 6800 Franken Jahresrente. Während der Sparphase muss das Kapital mit mindestens 1 Prozent verzinst werden.

- Die Mindesthöhen der Renten aus der Invaliditäts- und Hinterbliebenenversicherung und der Kreis der berechtigten Bezüger sind vorgeschrieben.

- Die Risikoversicherung (4) ist ab 18 Jahren obligatorisch, die Sparversicherung ab 25.

- Die Arbeitgeber beteiligen sich mit mindestens der Hälfte des Gesamtbetrags an der Finanzierung (5) der Vorsorge.

ÜBEROBLIGATORISCHES

Den Vorsorgestiftungen ist es erlaubt, über die Mindestanforderungen hinaus Leistungen zu erbringen – und dafür Beiträge einzuziehen. Insbesondere können sie entsprechend ihrem einmal festgelegten Reglement

- auch höhere und tiefere Löhne versichern, also auch Löhne über 85 320 Franken und unter 21’330 Franken,

- höhere Altersgutschriften berechnen,

- höhere Kapital- und Rentenzahlungen bei Tod und Invalidität vorsehen,

- andere Modalitäten für den Bezug von Kapital statt Rente bestimmen.

Sobald eine Vorsorgestiftung über die Mindestanforderungen des BVG hinausgeht, ist sie für überobligatorische Leistungen nicht mehr an seine Berechnungsgrundsätze (6) gebunden. Das bedeutet: Sie darf auf dem überobligatorisch angesparten Sparkapital eine tiefere Verzinsung vornehmen und die Rente auch mit einem tieferen Umwandlungssatz berechnen. Davon machen die Kassen derzeit intensiv Gebrauch, der durchschnittliche Umwandlungssatz sinkt nämlich in vielen Vorsorgestiftungen Jahr für Jahr.

Im Überobligatorium gelten meist tiefere Umwandlungssätze.

VORSORGEAUSWEIS PRÜFEN

Der jährliche Vorsorgeausweis ist für Pensionskassen Pflicht. Sie müssen Sie darin über den versicherten Lohn informieren, über Ihren Kapitalstand, über Ihre Versicherungsleistungen und die voraussichtliche Rente sowie über die Finanzierung. Prüfen Sie den Ausweis sorgfältig:

- Sind die Angaben zu den Personalien und zum Lohn korrekt?

- Ist das Sparkapital im Vergleich zum Vorjahr gewachsen?

- Sind allfällige Einzahlungen, die Sie unterm Jahr geleistet haben, korrekt verbucht? Das können zum Beispiel beim Stellenantritt eingebrachte Freizügigkeitsleistungen aus einer früheren Pensionskasse sein oder eine Einkaufssumme, die Sie zur Aufbesserung der Rentenleistung bezahlt haben.

- Hat sich das Rentenversprechen gegenüber dem Vorjahr verändert?

Leider sind die Pensionskassen nicht verpflichtet, im Vorsorgeausweis über Veränderungen des Umwandlungssatzes im überobligatorischen Teil zu informieren. Es kann also sein, dass die auf Ihre Pensionierung hin berechnete Rente trotz unverändertem Lohn tiefer ausgewiesen wird als im Vorjahr. Verlangen Sie in diesem Fall eine Begründung, und fragen Sie, ob weitere Senkungen bereits beschlossen seien. Melden Sie sich auch bei der Arbeitnehmendenvertretung Ihrer Vorsorgestiftung, wenn Sie mit den Konditionen Ihrer Pensionskasse nicht einverstanden sind.

Mehr Wissen über Vorsorge

Movendo, das Bildungsinstitut der Gewerkschaften, führt regelmässig Kurse zur Rentenplanung durch, die jeweils schnell ausgebucht sind. Frühzeitige Anmeldung unerlässlich! Am 26. November findet ausserdem in Bern der Kurs «Wie funktioniert meine Pensionskasse?» statt, der einen vertieften Einblick ins Funktionieren der zweiten Säule vermittelt. www.movendo.ch